Insurtech y la necesidad de una cultura digital

Insurtech y la necesidad de una cultura digital

La industria de Seguros ha venido gestionando las cosas de manera muy parecida por muchos años y su velocidad para transformarse ha sido lenta. Evidentemente, sí han existido algunas mejoras en procesos con la llegada de la automatización, equipos electrónicos, telecomunicaciones, Internet y más reciente la digitalización como parte del mejoramiento continuo.

Sin embargo, estamos ya en un punto de inflexión digital donde la propia pandemia ha sido un acelerador, en el cual convergen elementos que presionan fuertemente a las aseguradoras a transformarse, tales como:

- Aparición de nuevos protagonistas en la industria de seguros que hacen más difusas las fronteras en el rol que desempeña cada participante. Por ejemplo: brokers digitales en seguros y reaseguros, comparadores, Managing General Agents (MGA’s), Aseguradoras Tecnológicas, Managing General Underwriters (MGU’s), agregadores de valor, disruptores, reaseguradores e, incluso, grandes grupos corporativos no aseguradores que empiezan a intervenir en la cadena de valor, a través de su influencia y propia base de clientes.

- Aparición de nuevos modelos de negocio y nuevas formas de interactuar (P2P, B2B, B2B2C).

- Los clientes que ahora tienen más acceso a herramientas y tecnología demandan productos, que combinan coberturas a la medida de sus riesgos y servicios personalizados a menores costos.

En este sentido, esta demanda de los clientes en la búsqueda de coberturas y servicios más personalizados va muy rápido y crea una brecha con la oferta disponible de productos, lo cual alimenta un “caldo de cultivo” para la aparición de ecosistemas donde convergen los nuevos protagonistas con los participantes tradicionales, así como nuevos modelos de negocios con los actuales. De esta manera se van creando nuevos productos con planes y riesgos que se agregan a la oferta, así como nuevos servicios y formas de interacción dentro del ecosistema en la cadena de valor.

De ahí la importancia que cobra para una aseguradora tradicional el poder evaluar su capital humano y su nivel de preparación o resistencia en cultura digital, de manera de poder incorporar las habilidades digitales (gestión del cambio) que se necesitan en sus equipos de trabajo, para poder tomar decisiones a corto y mediano plazo y acceder a ecosistemas (Insurtech) que le brinden ventajas competitivas a su oferta, según lo requiera.

Básicamente las Insurtech se diferencian en tres clases:

- Las que disponibilizan herramientas y servicios digitales, que brinden una experiencia diferenciadora al cliente para ser más efectivos en calidad y tiempo de respuesta, en partes de la cadena de valor y transversales. Por ejemplo: usando gestión y análisis de datos, Internet de Objetos, Inteligencia Artificial, Blockchain, Robótica, etc. Este tipo de Insurtech se van posicionando con soluciones tecnológicas en nichos específicos a menor costo.

- Las que son nuevas aseguradoras e innovan en toda la cadena de valor y experiencia del cliente, a través de “combos” o productos específicos y personalizados al mercado. Éstas identifican nichos desatendidos o insatisfechos en sus necesidades puntuales de coberturas, mediante una oferta exactamente como la requieren y a un costo razonable, a la vez brindan servicios e interacción en la experiencia al cliente que les facilita todo. Se trata de aseguradoras especializadas “full stack”, que comienzan desde cero y con talento humano, preparado para salir al ruedo con productos de seguros innovadores e intuitivos.

- Los canales de distribución que innovan en la llegada al cliente final digitalizando su experiencia y ganando su confianza, actuando como un asistente personal digital y confiable que concentra todo en un solo sitio. Esto a través de herramientas de contacto y una grata experiencia del cliente, donde le ofrece las mejores opciones disponibles de oferta en el mercado a sus reales necesidades.

Para poder avanzar y minimizar esta brecha de innovación en una aseguradora tradicional, se hace necesario introducir un enfoque digital en la cultura del personal para poder fomentar esa transformación que se necesita en términos de: diseño de productos con riesgos más personalizados, interacción con canales y clientes, adopción de nuevas tecnologías disruptivas y modelos emergentes de negocios, entre otros. Es importante que en forma paralela la Ciberseguridad sea agregada también a ese cambio cultural para escalar aún más los equipos de trabajo.

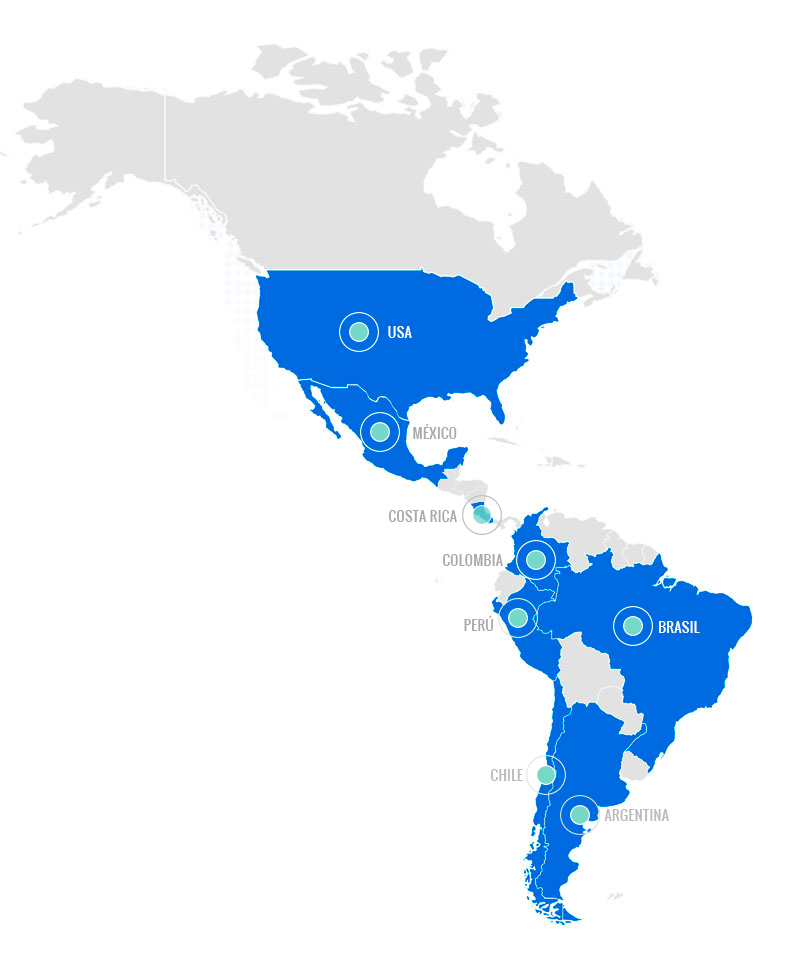

Otro factor a tener en cuenta, es que ya los reguladores de la industria de Seguros en varios países (España, Brasil, México – Fintech), se están alineando frente a esta realidad digital y comienzan a implantar lo que se conoce como un “Sandbox” regulado. Esto viene a representar un ambiente controlado de interacción digital, donde se ponen a prueba los nuevos productos/planes, modelos de negocio, la relación entre los actores y sostenibilidad, de manera de poder evaluar tanto los riesgos como los beneficios que aporta dicha transformación y la posibilidad de homologarlo y regularlo.

Finalmente, no olvidemos que la tecnología históricamente ha sido factor fundamental para modelar el comportamiento humano e incluso el sentido común que es tan necesario en la vida cotidiana para interpretar, crear y reaccionar. En este sentido, son las personas las que pueden cambiar y transformar su manera de pensar a un esquema más digital, lo cual es crucial para garantizar la relevancia hacia el futuro.

Por Juan Medina, Director Comercial del Área Seguros de In Motion.